短線修正幅度大個股展現反彈契機,營收月增率越大反彈力道越強,而今年營收逐月創高的個股,將成為市場優先回補的標的。

文.馮泉富

過去五個交易日,美股S&P500指數維持震盪盤堅的慣性,持續創波段新高。在這樣的環境背景下,全球任何一個主要股市獨自大跌的機率就小,至於會不會跟進大漲,就看各區域的基本面條件了。

美國經濟反轉點尚未到來

所以首先要確認的一件事,就是美國經濟基本面能否支撐美股多頭的熱度。觀察日前新公布的七月份非農就業新增人數為十五.七萬人,雖低於市場預期之十九.三萬人,但這只是基期比較的問題,因為官方把六月數據由二十一.三萬人上修至二十四.八萬人,五月非農就業新增人數亦由二十四.四萬人上調至二十六.八萬人;如果以三個月的移動平均來看,就業市場依然火熱,而過去十二個月平均每月增幅約二○.三萬人。

以美國的就業結構來說,平均每月只要新增二十萬人以上,基本上就接近充分就業了,就業市場的強勁,也彰顯經濟增長的強度。

失業率的部分,在勞動參與率持平的狀態下,也降到三.九%的低水位,優於上個月的四.○%。

薪資增速的部分,美國七月平均每小時薪資年增率為二.七%,雖略低於市場預期的二.八%,但仍明顯優於過去四個月的美國核心CPI增速,代表購買力並未被通膨吞噬,強勁的消費動能可望延續。

綜觀近期各項經濟數據,唯一出現瑕疵的數據是月初公布的七月製造業採購經理人指數(PMI),自六月的六○.二降至五八.一,必須密切留意是否出現連續性。

其中,十分重要的七月ISM新訂單數據也出現下滑,幸好另一細項「客戶端庫存」依舊維持低檔,廠商未來仍有回補庫存,增加新訂單的空間,我們再觀察一個月再作進一步解讀。

整體而言,美國消費表現依舊穩健,且通膨尚未影響至實體經濟,基本面目前仍足以支撐美股的多頭慣性。

如前所述,美國經濟動能仍屬健康,美股多方慣性仍未破壞,但美股創高的外溢效果能否傳導至亞洲新興市場呢?日前主計總處公布台灣的經濟成長數據,第二季經濟成長年增率達到三.二九%,優於市場預期,且連續四季超過三%,但下半年的經濟增速,也因去年基期墊高,將不如上半年。因此,以基本面支撐加權指數再創高的難度將增加,退而求其次,僅能期待是否能有資金面的加持。

外資助攻台股 得看匯率

若要期待資金面的加持,無非外資大量匯入不可,這個關鍵就在匯率。上半年外資大量撤出新興市場,主要原因就是美元指數持續走高的預期心理。

觀察目前聯邦利率期貨的概況顯示,九月下旬美國升息的機率超過九成,十二月再次升息的機率為五八%,這代表美元與其他的貨幣利差將持續擴大,換句話說就是國內資金外流的磁吸力量相對較大。顯然,希望外資大量且連續性的回流亞洲新興市場,投資人不能過度期待。

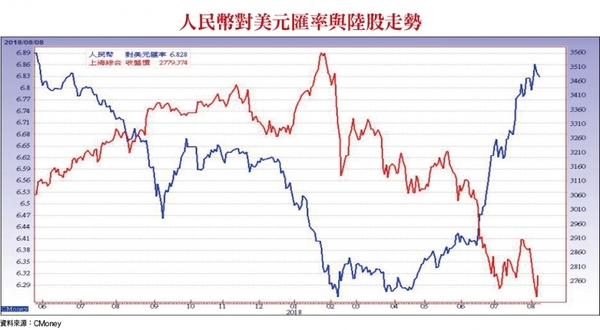

尤其目前又多了一個貿易戰的變數,由於川普總統的貿易關稅越下越猛,計畫將二千億美元大陸商品的加徵關稅,由原本的一○%上調到二五%,這也使近期人民幣越貶越兇,這將連帶拉低亞洲新興國家對美元的匯率,以資產配置的角度而言,國際資金難以將大量資金配置在匯率趨貶的國家或地區。

結論,人民幣回穩,再加上美元指數不要太強,則外資買超台股的誘因就相對大,反之,外資買超台股機率就小,甚至持續賣超並匯出。

股價正乖離過大個股宜避開

按照前面所提的背景條件,美股若持續創高,台股加權指數不一定能複製跟上,不過間接對市場交易氛圍是有所幫助的。

由於今年以來有題材的個股,大致上股價都輪動過好幾回,只要短期內漲幅過高,正乖離太大的個股,短線上對利多會反應鈍化,投資人宜避開。

目前的選股策略有兩種選擇,首先,短線修正幅度大的個股,股價有反彈契機。不過,由於籌碼沉澱的時間不夠長,反彈力道將不盡相同,需要搭配個股營收的表現,且觀察重點是月增率而不是年增率,因為各族群營收比去年大好者多如牛毛,已是眾所周知,利多早已反映至股價上,此時營收就要比月增率,也就是前一個月很好,這一個月要更好的概念,所以同一族群個股反彈強度會不一致,必須看營收成績單了,被動元件族群即是典型代表,營收月增率越高反彈將越強。

交易策略的另一種選擇,可留意股價修正時間超過半年,籌碼沉澱時間久,只要進入旺季循環,股價將有否極泰來的機會。

環宇-KY將迎接另一高速成長期

例如環宇-KY(4991),股價由去年高點修正至今逾七個月,為全球首要提供(III-V族)化合物半導體(砷化鎵、磷化銦、氮化鎵)純專業晶圓製造服務。所製造的組合產品包括用於無線通訊市場的射頻積體電路(RFIC)和毫米波積體電路、功率電子市場的功率元件、光纖通信的光電探測器和激光器。

除了提供晶圓製造服務外,也開發生產及銷售自己的專有光晶圓和晶片("GCS Known Good Die"™),包括GaAs及InGaAs探測器晶片與探測器陣列晶片、雪崩光電二極管(APD)晶片,以及垂直腔表面發射激光器(VCSEL)晶片與晶片陣列,大部分屬客製化或寡占的品項,終端應用範圍如Data center、國防、衛星等高毛利利基型市場。

二○一七年在考量公司產品線布局下,合併了D-Tech Optoelectronics,而二○一八年規畫籌建六吋廠,將擴大營運規模。

車用產品將供不應求

今年六月環宇-KY從廈門三安集成電路有限公司受讓廈門三安環宇集成電路有限公司二%的股權,環宇取得五一%的合資廠股權後,將具備主導能力,有利於加速製程導入之時程,確保產能以加速應用於五G及其他智慧手機相關先進製程商機之掌握,目前六吋合資廠月產能為八仟片,加計現有美國的四吋廠後,產能規模已追上宏捷科宏捷,而合資廠將專攻消費型電子產品,預期明年下半將有明顯貢獻。

目前高頻複合材料GaN(氮化鎵)在車用產品上已供不應求,全球兩大供應商CREE、Sumitomo交貨期都已經拉長到數月,由於GaN符合高頻與高功率,因此5G基地台的建置GaN將是主流技術材料之一,環宇-KY過往在軍工產業已具備GaN量產經驗,二○一九年將可望受惠5G基礎建設商機,另外環宇也有BAW Filter零組件能力,為國內5G通訊元件技術領先者。

環宇-KY第二季營收為五.二四億,年增率為一四.四%,在產品組合優化之下(光通訊比重提高而低毛利RF產品比重降低),毛利率上升至四九%,稅後獲利為○.九三億,EPS 為一.一三元,而下半年經歷中興事件後,自有產品比重將上升,法人預估二○一八年營收為二一.二六億,年增約一○.四%,全年EPS預估為四.九五元,目前本益比約十二.七倍,未來有調升空間。

※理財周刊937期更多精采文章:

◎封面故事>跌深成長股 可望否極泰來

◎洪寶山發行人語>台灣最適合移居

◎理財我最大>台大EMBA執行長謝明慧 解析企業經營品牌及行銷的關鍵

◎房市觀察>一成自備款 幫得了年輕人買房?─都是習慣一言堂的高層官員惹的禍

◎房地產會客室>剖析「愉悅臻邸」整體營銷策略的成功訣竅

◎現代地政教室>危老條例沒說清楚的盲點─都更的難題,危老也不例外

◎飆股鑫天地>建案完工交屋認列 公司派偏多

◎期股捷報>人民幣貶值的外溢效果(上)

◎房市放大鏡>預測成真 北市房產交易量大爆發!

◎健康你我他>善用資源 照護家人之路不孤單

留言評論