十月營收創歷史新高 三檔高成長股有看頭

時間波為反彈主架構 基本面強度列為優先

上市櫃公司十月合併營收3.32兆元,創歷史新高;而個股營收創歷史新高者92家,優於九月份的87家,也較去年同期的69家更多。其中未來成長能見度高者,將成市場焦點。

文.馮泉富

日前在全球總市值最大的公司Apple與費城半導體指數領跌之下,美股道瓊指數出現單日重挫六○○點的黑K,終結了市場對反彈波的期待。在美股走勢轉弱的氛圍之下,台股要獨自挑戰萬點成功誠屬不易。

企業增長動能趨緩 本益比下修的第一個理由

我們不得不冷靜思考,究竟美股還有沒有機會繼續反彈,讓具有代表性的S&P500指數收復六十日線呢?首先,由企業獲利的基本面談起,股價不只與財報上的獲利有關,更重要的是反映未來的獲利增長動能,因為這牽動著市場估值模型裡的最重要因子-市場認同的本益比。

根據CFRA與S&P Capital IQ資料顯示,S&P500指數成分股今年第三季的整體企業獲利年增率預估接近二五%,與今年前兩季差不多,而現在進行式的第四季獲利成長率估計將滑落至一七.五%,重點是明(二○一九)年第一季獲利成長率預估將剩個位數約九.三%(華爾街多數法人的預估均值約八%)。

雖然企業獲利持續成長,但增長力道已較今年十分明顯的趨緩,這是市場本益比被下修的第一個理由,目前的標普500 Shiller通膨調整後本益比約三十.五。中長期增長動能趨緩也可以由另一角度窺知一二,根據摩根大通的統計資料顯示,上半年全球資本支出(不含中國)年增率僅接近五%,低於原先預期的七.四%。

若單純就美國本身來觀察,美國第三季企業投資十分疲弱,創下二○一六年第四季以來最差表現,衡量企業投資的關鍵指標「非住宅固定投資」,第三季只微增○.八%,遠遠不及第二季的增長八.七%和第一季的一一.五%,將會影響企業中長期的成長力道,進而干擾反彈波強度。

聯準會於日前剛結束的FOMC會議後聲明稿中表示,決議目前維持聯邦基準利率於二~二.二五%區間。不過,其對經濟活動強勁增長、失業率下滑至 Fed目標水準以及持續樂觀看待消費與家計支出的未來趨勢等,均顯示 Fed對美國經濟的看法又較九月份會議更為正面一些。

公債殖利率上升 本益比下修的第二個壓力

聲明稿重申未來將漸進式升息,對照目前美國就業市場穩健,核心CPI、PCE數據年增皆於二%以上,加上十月薪資年增率更來到三.一四的十年新高強勁增速,均透露十二月美國再度升息已經勢在必行,根據Bloomberg統計聯邦利率基金期貨(FFF)所隱含的升息時點顯示,十二月份加息一碼機率在當日會議後上升至七四.四%水準。

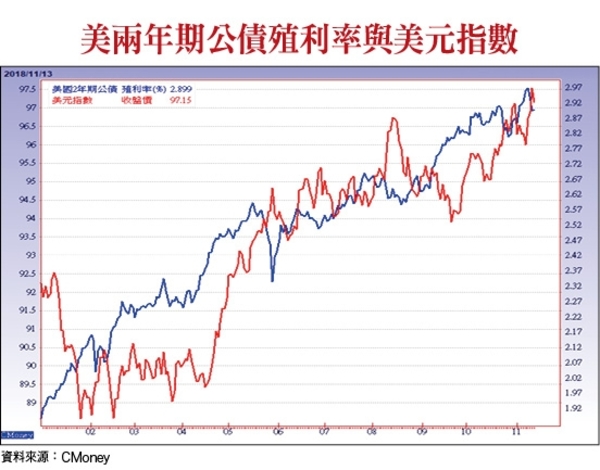

反映在美元指數上,攀升至九七.六九,再創波段新高;兩年期美國公債殖利率也一度來到二.九七三%,十年期公債殖利率三.二三九%,皆再度創高。眾所周知,利率升高不只會壓抑房地產市場,也降低了耐久財的消費,尤其是美國公債殖利率是所有金融商品的定價基礎,對金融市場有定錨作用,一旦公債殖利率快速上揚,將引發資本市場重估調整,股市被認同的本益比,下修壓力增加,市場信心修復的時間將再拉長。

出口旺季提供 股市反彈短線題材

由於美股仍受到上述的兩大因素干擾,初步研判美股反彈波的強度將受到壓抑,這時候美國十二月十九日的FOMC利率會議與經濟預估報告就非常關鍵,如果FED明年的升息次數降低一次(國際油價重挫之下是有機會的),等於預告了明年下半升息循環可能近尾聲的重要訊號,美股有可能因變數明朗化而利空出盡,再度轉強。

相對的,在十二月十九日的FOMC利率會議結束前,美股的反彈波可能呈現區間整理盤,來回震盪。因此,假設沒有美股的助攻之下,台股加權指數挑戰萬點之路就得靠本身的景氣基本面來推升。

由於十一月~十二月為美國的消費旺季,根據市調機構eMarketer的預估,今年年終購物季美國線上零售額可望年增一六.六%至一二三七億美元,占整體零售額比重達到一二.三%,實體零售額可望年增四.四%至八七八四億美元,整體零售總額可望達到一.○○二兆美元,較去年成長六%,是二○一一年以來最大成長率。

這樣的亮麗數據將讓市場對依賴出口的台灣重燃期待性,回推出口時間落點,十~十一月台灣上市櫃公司的營收應該不差,可由十月營收比對得到驗證。

觀察全體上市櫃公司十月合併營收達三.三二兆元新台幣,創下歷史新高紀錄,年增十一.六五%;統計上市櫃公司十月合併營收創歷史新高的家數達九十二家,優於九月份的八十七家,也較去年同期的六十九家明顯增多。十月營收創新高的個股中,傳產股四十七家、電子股四十五家,占比各半,傳產次族群以生技醫療十家最多,電子次族群則以半導體相關十一家最多,電子零組件、電腦及周邊設備各以十家緊追在後。

目前股市整體本益比已被大幅下修,留意其中有無被錯殺的標的,是選股線索之一。另外,若考慮出口旺季高峰過後的循環性風險,淡旺季落差不明顯,股價修正時間夠長,產業趨勢透明度夠高的個股,也是近可攻退可守的選股依據。

祥碩十月營收創歷史新高

按照上述條件,可關注以下個股。祥碩(5269),十月營收四.五億元,創歷史新高,月增三.七四%,年增一一○%。祥碩營運策略為成為周邊I/O規格領先者,高速傳輸介面IP開發為公司研發重點,專注於高速資料傳輸介面包含USB、SATA、PCI Express介面,明年產品規格持續往USB 3.2、PCI Express Gen 4前進。

未來將持續拓展OEM business,幫AMD客製化南橋晶片I/O controller為成功例子。由於明年AMD於DT市場市佔率將續增,祥碩I/O controller出貨量可望隨之成長,預估明年出貨量約為一五三○萬顆,年增三八.六%,營收比重將提升至五九%。法人預估明年稅後淨利約為十二.○一億元,約年增三二.九%,稅後EPS估為二○.○一元。

欣興第三季EPS優於市場預期

欣興(3037),十月合併營收七五.五九億億元,創歷史新高,月增四.七%,年增一七.九九%,第三季每股盈餘○.七元,優於市場預期。展望未來,由於資料中心的長線成長明確,先進應用(如AI、ADAS、5G)要求更高處理能力,預估ABF載板定價環境轉佳,加上SLP/RFPCB的良率將大幅提升。ABF上行週期將帶動中長線獲利成長,股價目前具低價優勢。

和大明年EPS約六.六三元

和大(1536),十月合併營收為六.五一億元,創歷史新高,月增九.九八%,年增一四.四五%。由於Tesla出貨量持續放大,明年Tesla model3在中國、歐洲開始銷售,預估明年Tesla出貨金額仍有五○%以上之成長,明年佔整體營收比重可望突破三成,成為和大最主要成長動能。

電動車將成為未來汽車主流之一下,由於沒有引擎聲響,對整體齒輪磨合消除噪音要求更為提高,和大身為Tesla原始供應鏈,減速齒輪箱組件技術能力獲得國際大廠認證,預估自明年起,對中國車廠、歐洲大車廠訂單將陸續出貨,北美前三大車廠之一的客戶也將透過Borg Warner出貨,電動車將可帶動和大業績呈現快速成長。法人預估明年和大毛利率可望提升至三三.一%,預估EPS約六.六三元,年增約二一.七%,為少數成長透明度高的汽車零件廠。

※理財周刊951期更多精采文章:

◎封面故事>十月營收創歷史新高 三檔高成長股有看頭

◎發行人語>志在千里

◎房地產會客室>桃園的競爭優勢 交通利多特別多

◎房市觀察>為什麼購屋者對小坪數產品充滿疑慮

◎期股捷報>美股基本面弱 籌碼面鬆動

◎企業巡禮>第五代智能客服生態導向來臨 企業接招

◎房市放大鏡>六都交易將爆量 九合一選後房產走勢大預測

◎理財我最大>吳家碩:「認知行為治療」,安眠藥不再是治療失眠唯一方法!

◎理善大家來>12月15日「單車傳愛日」 邀請熱情有活力的您共襄盛舉

◎解碼房市>永慶集團堅持立業初心 逆勢全台展店130家持續稱霸

◎企業巡禮>智能客服論壇 解讀第五代AI智能客服

留言評論