全球股市市值增逾17兆美元,逼近歷史新高,然而貿易戰陰影仍在。新台幣匯率波動是觀察資金移動的重點,外資沒有大舉撤退,台股族群輪動仍將持續。

文.馮泉富

二○一九年是讓投資人驚艷的一年,根據德意志銀行(Deutsche Bank)統計,二○一九年全球股市市值暴增逾十七兆美元,逼近九十兆美元的歷史新高。原先從年初一路到年尾最令市場杞人憂天的中、美對峙爭端,雖未正式落幕但奇蹟似的並未對中、美股市造成重大傷害,這是激勵二○一九年全球主要股市皆走多的最重要原因。

二○一九基期墊高 挑戰難度不可小覷

截至十二月二十七日止,大陸上證綜指上漲了二○.五%,深證成指上漲四一.三%,代表大型權值股的A50指數也漲了三一.五%。美股道瓊指數上漲了二二.八%,S&P500指數上漲二九.二%,NASDAQ指數上漲三五.七%,費城半導體指數更上漲了五九.五%。

費半指數大漲也拉動台股加權指數上漲了二四.三%,使上市企業總市值由二○一八年底的二九.三五兆元上升至三六.七四兆元新台幣,加上櫃買企業市值則達新台幣四十兆元。

雖然台股市值大幅膨脹有熱錢效應的成分,但若非台灣主要龍頭企業之財報表現亮眼,恐怕也難以吸引國際資金源源不斷流入,不能妄自菲薄。

二○一九下半年各大法人機構對於台灣經濟增長的擴張速度看法,也在市場半信半疑中紛紛上調,連外資機構都承認預估錯誤;原先對台灣看法悲觀的澳盛銀行經濟研究部,上修估計二○二○年台灣經濟成長增長會達二%以上;法國外貿銀行亞太經濟研究部門則表示,預估二○二○年台灣GDP年增率約達二.五%,相對其他亞洲經濟體仍保持韌性。國內研究單位就更不用說了,早已陸續全面上調台灣GDP成長率。

不過,現在有一個問題,眾所周知,股價總是會領先反應,且市場並非全無利空變數。在二○一九年股價基期已被墊高之下,二○二○年必須面對更高的挑戰標準。我們將其分為外部環境與內部條件來分別探討。

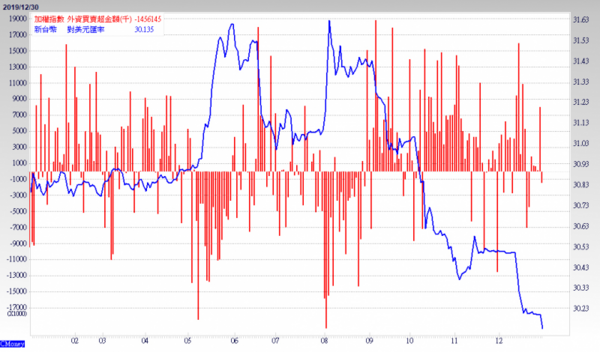

新台幣匯率為資金移動觀察重點

就台股加權指數短線發展而言,資金的移動最為關鍵,主要因素在於台積電、聯發科、大立光等具競爭優勢的公司,外資該上車的幾乎都上車了,要再大規模連續買進的機率相對較小,接下來可能只有短線進行換股的局部調整。只要資金不外流,族群輪漲的態勢將持續下去。

該如何預知資金沒有外流呢?投資人的觀察重點就是新台幣匯率,若新台幣兌美元匯率出現「連續性」明顯貶值再來擔憂還不遲,先不必自己嚇自己。連續性貶值代表一種可能性,就是外資熱錢開始撤退的嫌疑。

目前以匯市的交易概況觀察,錢還留在國內,流動性充沛。因此,就算指數短期間不再創高,族群輪流表現的市況不會停止。若新台幣匯率出現明顯貶值,則投資人需暫時把持股比率降低,讓自己的持股比例保持彈性,一方面降低波動風險,一方面保留逢低撿便宜的能力。

以市場心理學的角度來看,由於二○一九年進場的資金,幾乎全面處於獲利狀態,風險偏好高漲。獲利出場的資金,已嚐到甜頭,大部分仍會等在場外,伺機再度進場,很少會乖乖窩在定存戶頭裡的。

經濟數據強度不足 影響台股創高進度

至於中長期的走勢,仍得觀察外銷訂單的數據能否明顯轉佳,畢竟外銷訂單將直接反映在整體上市櫃公司的每月營收數據。

根據經濟部統計處新公布的十一月外銷訂單統計,訂單金額為四四五.三億美元,較去年同期減少六.六%,跌幅較預期擴大,等於提供大盤挑戰歷史高點一二六八二點的動能尚未具足;統計處同時預估,十二月外銷訂單將落在四二八~四三八億美元,約落於年減一.三%~年增一.○%區間,年增率可望收腳改善,但能否翻正還不確定。這代表一~二月整體上市櫃營收動能強度不足,恐干擾台股加權指數挑戰歷史高點的進度。

觀察另一個官方指標,國發會新發布的十一月景氣對策信號分數為二四分,較十月修正後的十九分,一口氣跳升五分,轉為象徵「穩定」的綠燈,是相隔十四個月以來首顆景氣綠燈。

九項構成項目中,股價指數、機械及電機設備進口值兩項分數各增一分,都從黃紅燈轉為象徵「熱絡」的紅燈;工業生產指數、海關出口值、製造業營業氣候測驗點三項也各增一分成為黃藍燈,脫離「象徵低迷」的藍燈;領先指標連續十一個月成長,只是漲幅不大,約二.九二%。

比較可惜的是,整體增加五分仍為綠燈,表示景氣雖有逐漸改善,但非全面改善,還是必須審慎看待外在環境。

另一方面,熱錢湧進台灣亦非沒有副作用。例如新台幣匯率在央行全力阻升的狀況下,仍舊一度升破三十,這給全體出口產業造成相當大的匯損壓力,更別提壽險龐大的海外投資「資產減損」之問題,這是即將面臨的財報問題,投資人需放在心上。

QE的利多 將面臨美歐貿易爭端挑戰

二○一九年全球股市的多頭走勢,很大的信心來自於美股的屢創新高。當然,這與FED的貨幣寬鬆有關,美國FED對市場挹注資金的計畫持續執行中,十月份實施的購買短債計畫,實施期間將延續至二○二○年六月止,每月購買六○○億美元額度短期債券,等於是另類的量化寬鬆(QE),流動性的釋放增強了資金追逐收益資產的風險偏好。

因此,資金面的挹注將拉長美股停留高檔的時間,也讓美元走勢偏弱,間接促使熱錢向全世界發散,新興市場受惠最大。至於美股訊息面的變數,可能在於貿易領域,只是這回不是與中國的爭端。

先前法國參議院在二○一九年七月十一日通過數位稅法案,總統馬克宏於七月二四日簽署,且法案的效力將回溯至二○一九年一月一日。數位稅開徵預估將使三十家跨國大企業受影響,多數是美國企業,包括Google、蘋果、臉書、亞馬遜等,也包括中國、德國、及法國本地的企業。

繼法國之後,二○一九年十二月二七日義大利國會通過將於二○二○年一月一日起開徵數位稅,為第二個即將課徵數位稅的歐洲國家。

除了法國、義大利之外,英國、西班牙、奧地利、墨西哥和加拿大也都宣布準備開徵數位稅。其中,英國財政部已於二○一八年十月頒布數位服務稅草案,其稅率為二.○%,計畫於二○二○年課徵,但尚未公布確定的實施日期。這樣的發展是否成為繼中、美爭端之後,另一波貿易戰的開始,投資人不得不防。

特別股ETF 為調整資產配置的好工具

展望二○二○年的經濟慨況,據美國全國經濟研究所(NBER)數據顯示,截至二○一九年十二月為止,美國經濟已連續擴張一二六個月,創下史上最長連續擴張期,已遠超一九四五年~二○○九年平均經濟擴張的五八.四個月。

按照經濟循環的理論,現階段應屬擴張循環的末段,但何時會結束,判斷不易。比較能確定的是,由於目前股市估值已經不若二○一九年初時便宜,二○二○年股市表現將不會如二○一九年亮眼,二○二○年波動風險也將更甚於二○一九年。

因此,資產配置的重要性已不在如何選股之下,這時特別股ETF的實用性就容易突顯。通常發行公司在發行之初會承諾配發一定的股息給特別股股東,而且多數特別股都有到期贖回期限,加上若該年因為營運狀況不好發不出股息時,往往可以累積到隔年再發,所以屬性又像債券。

有時發行公司營運狀況特別好時,有些特別股有機會多分到股息,萬一經營不善被迫清算時,特別股還有剩餘資產的優先分配權(不過順位還在債權人之後),有些甚至還可以在特定條件下轉換成普通股股票。

整體來說,特別股結合股票、債券的特性,有如同股票的交易便利特性,但波動幅度相對普通股較低,又有如同債券的固定領息特性,擁有可預期的現金流,由於特別股ETF的殖利率比公債高,是投資人於二○二○年作資產配置時的好工具。

※理財周刊1010期更多精采文章:

◎發行人語>存股脫貧

◎封面故事>善用資產配置 繞著地球賺

◎理財我最大>徐遵慈:印度煞車RCEP台灣路?

◎林友銘台股點金錄>我不畫我看到的 我畫我知道的

◎理周幫幫忙>總統大選開打 台股趁勢追擊

◎理周幫幫忙>展望二○二○年外匯新商機

◎房市觀察>高房價為何該跌不跌?(上)

◎房地產會客室>危老重建整合大哉問?(二十)

◎企業巡禮>基龍米克斯發展農業基因體資料庫

◎解碼房市>信義房屋深耕日本十年

留言評論