標普五百、那斯達克指數改寫歷史新高,帶動尖牙股蘋果、亞馬遜、谷歌等創高,美股帶動台股評價調升故事未完待續,而中國被迫加速去美化,半導體設備、晶片設計等台廠商機滾滾。

文.高適

八月十九日的聯準會所公布的七月會議紀錄,成為扭轉資金想法的關鍵訊息,科技股再度回到資金懷抱,那斯達克指數天天創新高,美股帶動台股評價調升故事未完待續,台積電(2330)技術論壇確立與競爭者3D先進封裝的領先差距,在高階晶片代工市佔率提升趨勢也有利股價表現。

聯準會決策官員認為經濟復甦之路面臨高度不確定性,包括新一波疫情損害經濟成長,衝擊信用環境,財政支持力度減弱,同時也衝擊海外經濟,並暗示可能會在九月公布最新經濟預測時下修經濟成長。

熱錢行情繼續開趴 科技股股價高更高

除了為市場景氣復甦樂觀預期稍稍降溫,也更加確定聯準會貨幣寬鬆政策短期不易轉向。決策官員也認為,可能須推出更多刺激措施,以支撐經濟回溫,即便不是直接加碼QE,透過舉債推出財政政策來刺激經濟,也需要央行印鈔來買債,等同於變相對市場撒錢,市場熱錢總量將因此增加,熱錢行情繼續開趴。

隨著市場預期改變,金融市場再次出現轉折,美國公債殖利率反轉向下,資金成本降低,有利金融資產表現,股市評價再次回升,標普五百、那斯達克指數改寫歷史新高。另也因復甦預期改變,資金又從景氣復甦相關族群轉向獲利成長的科技股,帶動科技指標FAANGM中的蘋果、亞馬遜、谷歌,股價領先創新高。

含金量成護身符

由於科技產業今年營運受疫情衝擊相對較輕,整體獲利影響不大,配息能力明顯優於其他產業,對在負利率環境下追逐有息資產的資金來說,也提供一個很好的買進誘因。科技股在熱錢行情的主流地位,仍有望延續下去。

根據資產管理公司Janus Henderson預估,今年全球大型上市公司支付股息的規模將減少17%至23%,總金額降至1.18兆美元至1.1兆美元,相較去年最多恐將縮水四千億美元。

營運衝擊程度小的科技電訊及醫療保健企業的股息則並未受到影響,今年股息支付還會分別逆勢成長1.8%及0.1%。其中,FAANGM中的微軟及蘋果今年更首次躋身全球股息支付前十名公司,提升科技股的含金量。

華為禁令升級利空測試

回過頭來看台股科技族群,近日因美國升級對華為禁令的利空衝擊,股價均出現大幅度的拉回。預期在美股評價回升及熱錢重返科技股的趨勢下,待此利空淡化後,科技股在台股的主流地位也將會更為明顯,半導體族群又將活蹦亂跳。

美國商務部八月十七日公布修訂版禁令,禁止所有使用美國技術與軟體生產的半導體零組件產品賣給華為,包括所有由外國公司以美國軟體或技術開發或生產的晶片。第一個中槍的當然就是承接華為手機晶片轉單的聯發科(2454),未來確定無法再出貨給華為,引發市場對今明兩年出貨及財測預估的下修潮,股價不支倒地。

不過,預期未來華為中低階機種的市佔將會流向其他中系品牌,加上中國去美化的趨勢,中系品牌5G晶片基本上多會選擇採用聯發科,最終聯發科在中國5G晶片市佔率應不會變動太大。其他華為營收占比高的IC設計廠,如RF IC廠立積(4968)、面板驅動IC廠聯詠(3034)及敦泰(3545),短線營運也難免受到衝擊。

反觀幫華為代工晶片的台積電(2330),早早宣布停止出貨,加上空出產能馬上被其他客戶補上,營運影響微乎其微,股價領先其他華為供應鏈站回月線之上,並帶動加權指數同步站回月線。

中國被逼得加速去美化

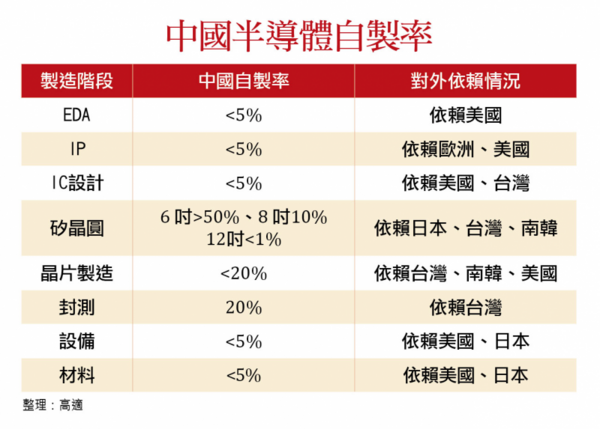

在華為禁令升級後,陸媒再度聚焦在中國國務院近日所印發的「新時期促進集成電路產業和軟件產業高質量發展的若干政策」,強調政府要在二○二五年達到中國晶片自製率70%的政策目標。但若以目前中國半導體本土化的實際程度,想要二○二五年要達到政策目標宛如登天,勢必會有更多、更積極的彎道超車的作法。

目前中國軟體EDA的自製率低於五%,矽智財(IP)低於5%,IC設計低於5%,矽晶圓不一(六吋大於50%、八吋約10%、12吋小於1%),晶片製造小於20%、封測20%、設備小於5%、材料小於5%。其中,仰賴美國較深的有EDA、IP、IC設計、設備、材料。

先進製程晶片轉單商機大

就上述自製率及對美依賴程度觀察,若中國半導體積極去美化,訂單商機轉移受惠程度最大的就會落在中國自製率仍低於5%且對美依賴程度高的項目,例如EDA、IP、IC設計、設備及材料。現階段作法就是在終端晶片市場上,找上美國晶片供應商的台灣競爭對手轉單,加上高CP值的競爭優勢,成為去美化商機的首波受惠者。

近期中國轉單動作幾乎採取全面更換的極端做法,只要有晶片可以替代,那優先目標肯定是將美系晶片供應商的採購比重降至最低,以快速達到政策自製率目標。目前優先鎖定AI、5G相關應用端的先進製程晶片,並從台積電供應鏈中的台灣IC設計或ASIC廠下手,像是創意(3443)、世芯(3661)、聯發科(2454)及金麗科(3228)等,均有機會獲得商機龐大的去美化轉單。

設備材料將成兵家必爭之地

中國若想拉高晶片製造自製率,一定要先從目前自製率仍低於5%的設備及材料下手,不然就容易遇到先前南韓半導體製造被日本材料掐住脖子的窘境。因此,中國半導體資本支出,勢必會開始拉高非美系供應商的比重,也會開始新增用來替代美廠的供應商。最快的方式,一樣是從台積電供應鏈去下手,有全球晶圓代工龍頭掛保證,就不用擔心品質問題,省去冗長的驗證時間。只要台廠願意,在中國合資設廠將會更符合本土化的政策目標。

台積電前段製程設備供應廠帆宣(6196)、翔名(8091)、瑞耘(6532),後段封測設備供應商弘塑(3131)、萬潤(6187)、志聖(2467)、均豪(5443)、致茂(2360),均有機會成為中國廠的潛在合資對象,只是台廠仍有技術被偷的顧忌。相較動作保守的設備廠,台灣化工廠與中國廠合資意願似乎較為積極,中國湖北興發集團與台灣三福化(4755),合資成立湖北興福電子材料,生產電子級磷酸,已打入中芯國際28奈米製程供應鏈。

※理財周刊1044期更多精采文章:

◎發行人語>綠電大趨勢

◎封面故事>丞相起風了 半導體大復活

◎理財我最大>郭淑珍古厝結合文創 賦予藝術價值

◎全球理財觀>決勝點 從半年報找出轉機成長股

◎新聞熱線>港記酥皇 翡翠綠豆糕7-11開放預購

◎金融科技新論>宜即參酌日本經驗推動國內地方創生!

◎房市觀察>2020年令人意亂情迷的房市走勢

◎房地產會客室>細數當前房地產的利多

◎理善大家來>十多年的語言教學 阮蓮香用心傳承

留言評論